As propostas de reforma tributária sobre o consumo que tramitam no Congresso Nacional preveem um “cashback”, ou seja, uma devolução de parte do imposto pago, às famílias de baixa renda.

A informação é do secretário extraordinário do Ministério da Fazenda para a reforma tributária, Bernard Appy.

“O novo modelo tributário prevê sistema de devolução do imposto pras famílias de baixa renda, ‘cashback’, forma eficiente de fazer política distributiva”, declarou ele, recentemente, em evento público.

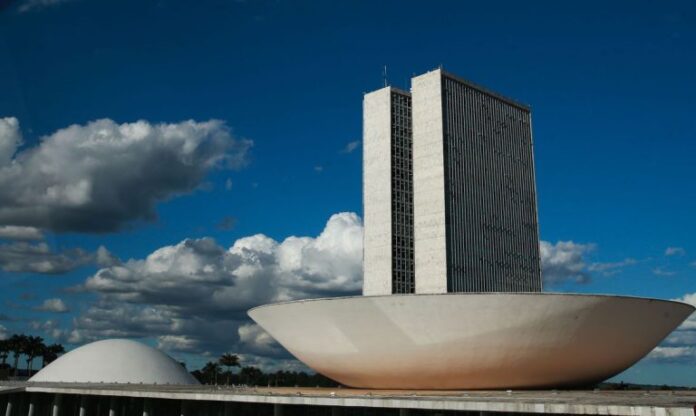

Segundo o secretário, porém, isso seria definido por meio de lei complementar, somente depois de aprovada a PEC da reforma tributária. Dois projetos tramitam no Congresso Nacional sobre o assunto (PECs 45 e 110).

A ideia, com isso, é reduzir a chamada regressividade do sistema brasileiro, ou seja, o alto peso dos impostos para a população de baixa renda.

Como funcionaria?

De acordo com o secretário do Ministério da Fazenda, quem estiver no Cadastro Único de programas sociais do governo, o CadÚnico, poderá ser beneficiado no futuro com essa devolução de impostos, embora o modelo ainda não esteja fechado.

“Quem tá no CadÚnico, compra, dá o CPF, aí depois você vê o imposto que incidiu naquela compra, e você devolve pra todas as famílias com um teto, óbvio”, explicou Bernard Appy.

“Por exemplo, quero devolver o imposto correspondente ao gasto com cesta básica dos 30% mais pobres, um exemplo, nesse caso, pros 10% mais pobres, o efeito disso é maior do que desonerar a cesta básica, medida focalizada. Em vez de desonerar o produto, desonera a pessoa”, acrescentou.

Compensar imposto alto

A instituição de uma devolução de impostos seria uma forma de compensar a cobrança de uma alíquota de 25% sobre o consumo, uma das mais altas do mundo, para as famílias carentes.

A lógica é que a população de baixa renda pagaria uma alíquota cheia de 25%, mas depois receberia uma parte do imposto pago de volta, o chamado “cashback”.

A alíquota de 25% ainda não está fechada, é uma estimativa da área econômica para manter a atual carga tributária sobre o consumo (sem aumento ou perda de arrecadação).

A alíquota por si só não representa, necessariamente, um aumento generalizado de preços. Isso porque a carga tributária de alguns produtos no sistema atual é mais alta do que os 25% de incidência do IVA — o que significaria, nesses casos, uma redução dos valores ao consumidor final. Há, contudo, setores que estão abaixo dessa média e devem colher reajustes para cima, como o setor de serviços.

- Essa cobrança de 25%, que está sendo estimada pelo governo, seria dentro de um sistema não cumulativo, por meio de um imposto sobre o valor agregado.

- Isso significa que, ao longo da cadeia de produção, os impostos seriam pagos uma só vez por todos os participantes do processo.

- Por exemplo: se o IVA for de 20%, um produto vendido ao consumidor final por R$ 100 terá imposto de R$ 20, que deverá ser dividido por toda a cadeia de produção (produtor, atacadista, distribuidor, varejista).

Esse tributo substituiria ao menos cinco impostos: ICMS (estadual), PIS/Cofins e IPI (federais) e ISS municipal. Atualmente, esses impostos incidem em diferentes categorias de produtos e serviços.

- Hoje, cada etapa da cadeia paga os impostos individualmente, e eles vão se acumulando até o consumidor final.

Seria criado ainda um imposto seletivo, sobre produtos nocivos para a saúde da população, mas também para o meio ambiente.

Outra mudança é que o tributo sobre o consumo (IVA) seria cobrado no “destino”, ou seja, no local onde os produtos são consumidos, e não mais onde eles são produzidos.

Isso contribuiria para combater a chamada “guerra fiscal”, nome dado a disputa entre os estados para que empresas se instalem em seus territórios.